Nu när vi är mitt i stormens öga är det lätt att drabbas av panik när man ser tidningarnas mörka rubriker. Därför är det extra viktigt att man samlar sina tankar och agerar rationellt snarare än känslostyrt.

Är det något som finansmarknaden avskyr så är det osäkerhet och Coronaviruset påverkar oss alla oavsett om du vill åka utomlands på semester, är i behov av leveranser från Asien eller vill spara i aktier.

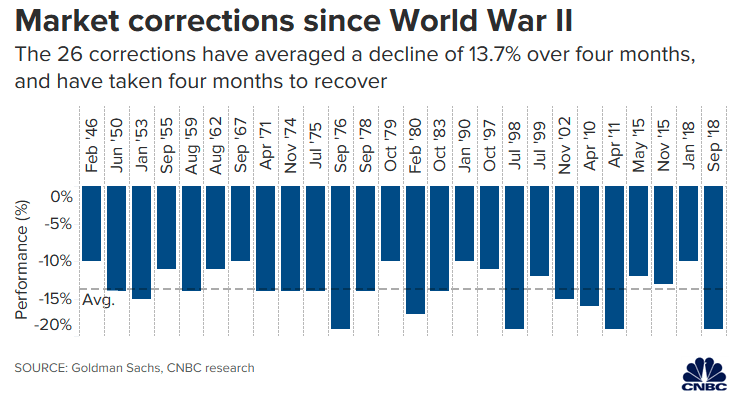

Det vi upplever nu är en korrigering som uppstår när investerare flyr aktier till förmån för säkrare tillgångar. En korrigering definieras som en nedgång på 10% eller mer i ett av de större aktieindexen, vanligtvis S&P 500 eller Dow Jones. Historisk analys visar att en genomsnittlig korrigering resulterar i ett nedställ med 13% och det tar i genomsnitt cirka tre till fyra månader innan aktiekurserna nått tillbaka tidigare nivåer.

När börsen drabbas av korrigering orkar inte ens räntefonderna stå emot. Det scenario som vi nu upplever är inte något nytt utan är något som vi ränteförvaltare kallar för prisrisk. Det uppstår vanligtvis när riskaptiten försvinner från marknaden. En obligation ges ofta ut till kurs 100 och när lånet förfaller får du tillbaka kurs 100 samt eventuell upplupen ränta. Under löptiden kan obligationen handlas både till över- och underkurs men så länge som bolaget som lånat pengarna kan betala tillbaka lånet får du kurs 100 på slutförfallodagen. Detta är obligationens fördel jämfört med aktier där du inte vet vad kursen kommer att vara om exempelvis 5 år. Skulle bolaget hamna på obestånd och inte kunna fullgöra sina åtaganden pratar vi istället om kreditrisk, det vill säga risken att du inte får tillbaka de pengar som du har lånat ut.

Jag ser inte att kreditrisken har ökat på våra innehav med tanke på det som händer nu. Att drabbade bolag kommer att göra sämre resultat under första och eventuellt andra kvartalet kommer inte påverka deras långsiktiga betalningsförmåga, vilket är den viktigaste parametern för oss som köper obligationer.

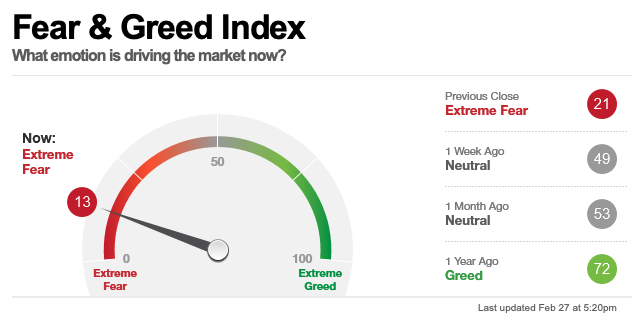

Att obligationer handlas ned i pris ser jag ett bra köpläge för våra fonder. Detta eftersom vi har dragit upp likviditeten i fonderna för att kunna fynda när röken har lagt sig. Jag tror inte det är en fråga om utan när det vänder och det grundar jag på följande analys. Historisk sett så har det varit bra köpläge när det råder Extreme Fear på marknaden och det scenariot har nu inträffat.

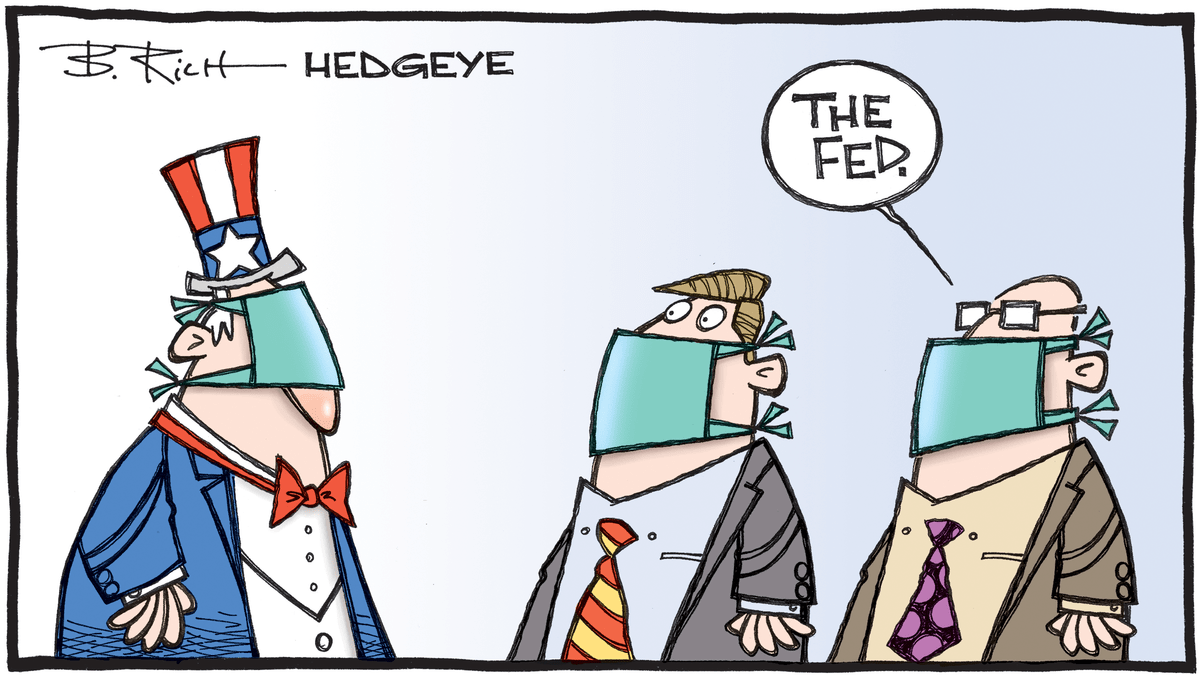

Penningmängden har inte minskat och till slut ska kapitalet som är parkerat utanför marknaden, till noll eller negativ ränta, in igen. Knäckfrågan blir att lista ut när girigheten att tjäna pengar blir större än rädslan att förlora pengar. Vi har rekordlåga räntor som normalt sett brukar elda på marknaden och jag tror dessutom att Coronaviruset kommer medföra nya stimulansåtgärder från centralbankerna, vilka i sin tur kommer att agera katalysator för återhämtning. Eventuella räntehöjningar kommer med största sannolikhet att flyttas fram ytterligare så vi får troligtvis leva med låga räntor en lång tid framöver.

Finansmarknadens reaktion på virusutbrott brukar vara kortlivad och i nedanstående tabell ser ni hur den amerikanska börsen har gått 6 månader och 12 månader efter det att det första utbrottet har registrerats.

Detta var som sagt mina tankar om det som händer och mina visioner om vad jag tror kommer att ske. Ovanstående resonemang ligger också till grund för hur vi positionerar oss i vår ränteförvaltning. Min bästa gissning är att vi efter sommaren diskuterar andra saker än Coronavirus på kafferasten.

Detta var som sagt mina tankar om det som händer och mina visioner om vad jag tror kommer att ske. Ovanstående resonemang ligger också till grund för hur vi positionerar oss i vår ränteförvaltning. Min bästa gissning är att vi efter sommaren diskuterar andra saker än Coronavirus på kafferasten.

Texten ovan är marknadskommentarer från Case och ska inte ses som investeringsrekommendation eller rådgivning. Eventuella investeringar sker på egen risk och pengar som placeras i fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet. Historisk avkastning är ingen garanti för framtida avkastning. Fondsparande bör ses på lång sikt.

Texten ovan är marknadskommentarer från Case och ska inte ses som investeringsrekommendation eller rådgivning. Eventuella investeringar sker på egen risk och pengar som placeras i fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet. Historisk avkastning är ingen garanti för framtida avkastning. Fondsparande bör ses på lång sikt.

.png)