Nu är 18 månaders börsuppgång utraderad och börsen är för närvarande på samma nivå som sommaren 2018. Är börsen färdigkorrigerad eller kommer det mera? Här kommer 4 snabba frågor till vår fondförvaltare Tom Andersson:

Hur kommer det sig att en räntefond går ned egentligen?

Det finns tyvärr inga riskfria fonder utan det är risken som genererar möjligheten till avkastning. När det gäller räntefonder finns det några olika risker. Jag väljer belysa kreditrisk och prisrisk eftersom det är dessa risker som är mest aktuella just nu.

Kreditrisken innebär risken för att låntagaren inte kommer att kunna betala tillbaka lånet samt ränta enligt sitt åtagande. Jag ser ingen ökad kreditrisk i vår obligationsportfölj än så länge utan nedgången handlar om prisrisk.

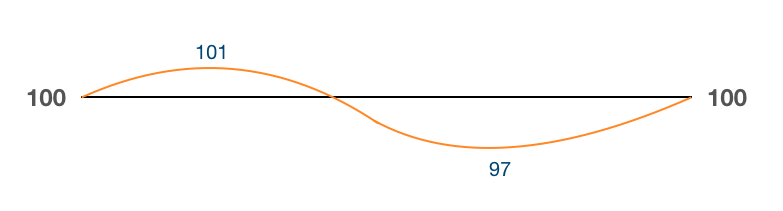

Prisrisken innebär att priset på en obligation kan ändras under löptiden. En obligation ges nästan alltid ut till kurs 100 och du får tillbaka samma kurs när lånet förfaller till betalning. Under löptiden kan dock priset på obligationen ändras på grund av exempelvis ändrad riskaptit på marknaden. Priset på obligationen kan därmed ändras utan att kreditrisken har ökat hos låntagaren. Se exempel nedan:

Att köpa räntefonder eller enskilda obligationer vid en nedgång och till underkurs är att föredra eftersom du då får, förutom räntan, även kursuppgången på obligationen. Många som hör av sig till mig ställer ofta samma fråga - Safe Play har gått ned i pris, ska jag ta ut mina pengar? Personligen så köper jag hellre en fond med lågt värderade obligationer eftersom jag vet att priset kommer att närma sig 100 ju närmare slutförfallodagen vi kommer. Så länge som man inte tror att kreditrisken ökar så är det bättre att sitta still i båten och vänta på att obligationen arbetar sig uppåt mot 100 igen. Detta är skillnaden mot aktier där vi inte vet vad kursen kommer att vara vid ett specifikt datum.

Vad är det då som gör att en obligation går upp och ned i pris?

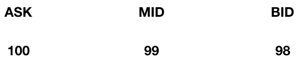

En obligation värderas ofta till MID-pris vilket är priset mellan vad en säljare vill ha för att sälja en obligation (ASK) och vad en köpare är villig att betala för en obligation (BID).

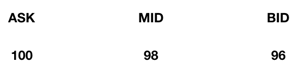

När det blir stökigt på marknaden så bjuder köparna sämre kurser vilket får en direkt påverkan på värdering av obligationspriset trots att säljarna inte ändrar sitt pris. I exemplet nedan så ligger säljarna kvar på kurs 100 medan köparna nu endast bjuder 96. Detta får effekten att priset på obligationen nu går ned från 99 till 98.

Det är ovanstående scenario som ränteförvaltare kallar att spreaden i obligationen har gått isär vilket är ganska vanligt när det är oroligt på marknaden. Det fina är att spreaden har en förmåga att leta sig tillbaka när det lugnat ned sig på marknaden och värderingen på obligationen återgår därmed till det normala.

Ska jag vara orolig för det som händer på marknaden?

Både Ja och Nej! På kort sikt kan det nog vara ganska volatilt och stökigt på marknaden men för den långsiktiga spararna innebär denna sättning med största sannolikhet stora möjligheter. Jag som fondförvaltare gillar egentligen när det blir en sättning på marknaden för det är då jag kan fynda och köpa riktigt bra obligationer till ett fördelaktigt pris, vilket är omöjligt att göra när marknaden är glödhet. Man kan säga att det är rea på obligationsmarknaden för tillfället.

Om Corona inte inte ebbar ut och istället leder till att konjunkturåterhämtningen kommer av sig så kan vi nog hamna en nedåtgående spiral. Det är också i en nedåtgående spiral som kreditrisken på obligationsmarknaden kan öka, men än så länge har inte vi inte sett några tendenser där ratinginstituten har ändrat kreditbetyg för företagen.

Det mesta pekar på att när Corona börjar klinga av så kommer kapitalet att söka sig in på aktiemarknaden igen. Och då kommer det att gå fort uppåt igen för aktiemarknaden har en tendens att springa i förväg.

Vi ser också att centralbankerna och regeringarna tar situationen på största allvar. De kommer förmodligen att göra allt i deras makt för att stötta ekonomiskt. Jag skulle inte bli förvånad om vi får se ytterligare räntesänkningar, stödpaket och skattelättnader för att ”kick starta” ekonomin efter Coronautbrottet.

När tror du då att det vänder?

Den som har svaret på denna fråga får gärna berätta det för mig! Skämt åsido så tror jag att när Coronaviruset börjar klinga av och man begränsat spridningen så ser vi nog de första tecknen på återhämtning. Det behöver inte bli bra nyheter utan det räcker med färre dåliga för att pengar ska leta sig in på marknaden igen. Den amerikanska 10-åringen verkar vara den bästa indikatorn på när kapital ska parkeras säkert. När kapital flödar in till amerikanska statspapper så trycks räntan ned och för närvarande är den på rekordlåga nivåer. Börjar räntan gå upp igen så lämnar kapitalet denna Safe Haven för att återinträda på aktiemarknaden igen. Redan idag ser vi en uppgång på den amerikanska 10-åriga räntan.

Texten ovan är marknadskommentarer från Case och ska inte ses som investeringsrekommendation eller rådgivning. Eventuella investeringar sker på egen risk och pengar som placeras i fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet. Historisk avkastning är ingen garanti för framtida avkastning. Fondsparande bör ses på lång sikt.

Texten ovan är marknadskommentarer från Case och ska inte ses som investeringsrekommendation eller rådgivning. Eventuella investeringar sker på egen risk och pengar som placeras i fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet. Historisk avkastning är ingen garanti för framtida avkastning. Fondsparande bör ses på lång sikt.

.png)